注:本分析文章仅代表崔东树个人观点,如有异议,请留言。

6月,我国动力和其它电池合计产量为129.2GWh,环比增长4.6%,同比增长51.4%。1-6月,我国动力和其它电池累计产量为697.3GWh,累计同比增长60.4%。

6月,我国动力电池装车量58.2GWh,环比增长1.9%,同比增长35.9%。其中三元电池装车量10.7GWh,占总装车量18.4%,环比增长2.0%,同比降低4%;磷酸铁锂电池装车量47.4GWh,占总装车量81%,环比增长1.9%,同比增长49.7%。1-6月,我国动力电池累计装车量299.6GWh, 累计同比增长47.3%。其中三元电池累计装车量55.5GWh,占总装车量18.5%,累计同比下降10.8%;磷酸铁锂电池累计装车量244.0GWh,占总装车量81.4%,累计同比增长73.0%。

2025年6月的新能源汽车合格证产品产量是111万台、同比增21%。2025年1-6月新能源车国内合格证589万台、同比增36%较强,其中纯电动乘用356万台、同比增50%;插混乘用车203万台、同比增18%;纯电动专用车和货车28万台,这样的产量数据还是较好的。

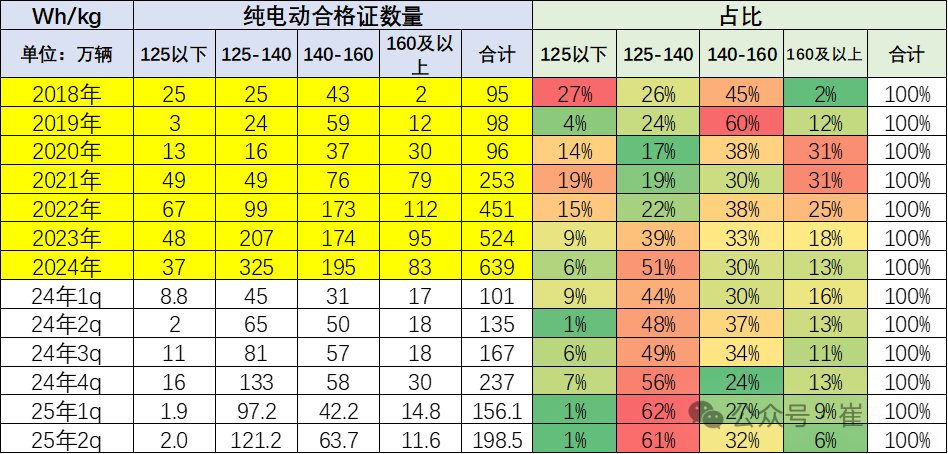

纯电动车目前主力电池能量密度区间在125到160之间。尤其2025年2季度表现比较突出的是125到140的电池占比达到61%,同比上升13个百分点。2025年2季度的电池能量密度160以上的车型占比6%,相对于2024年的13%出现了明显的下降。

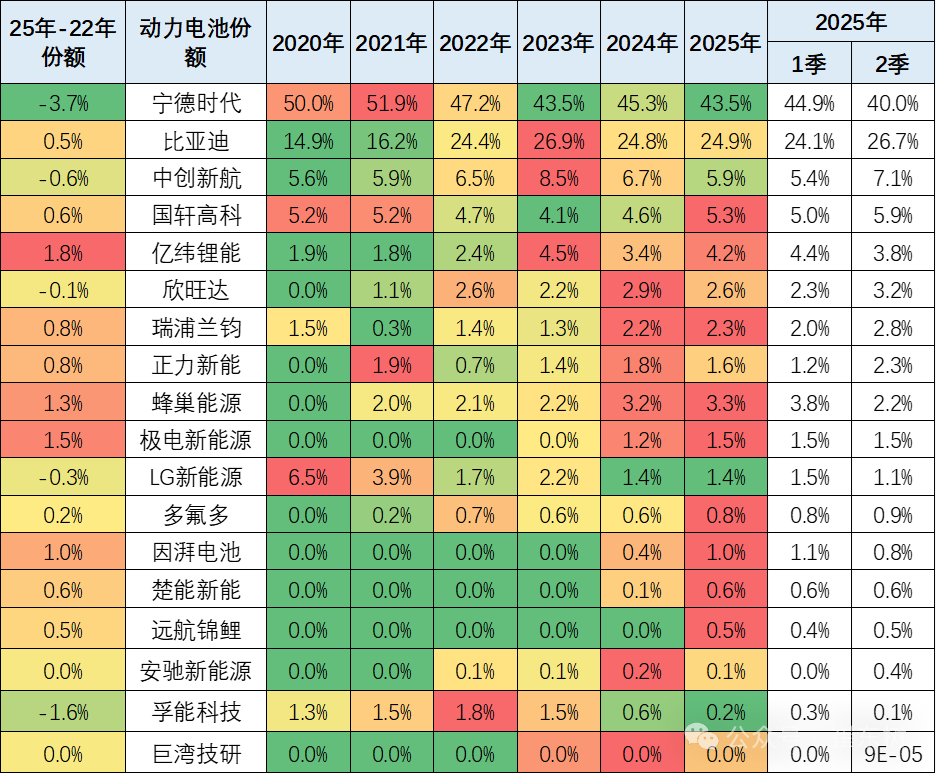

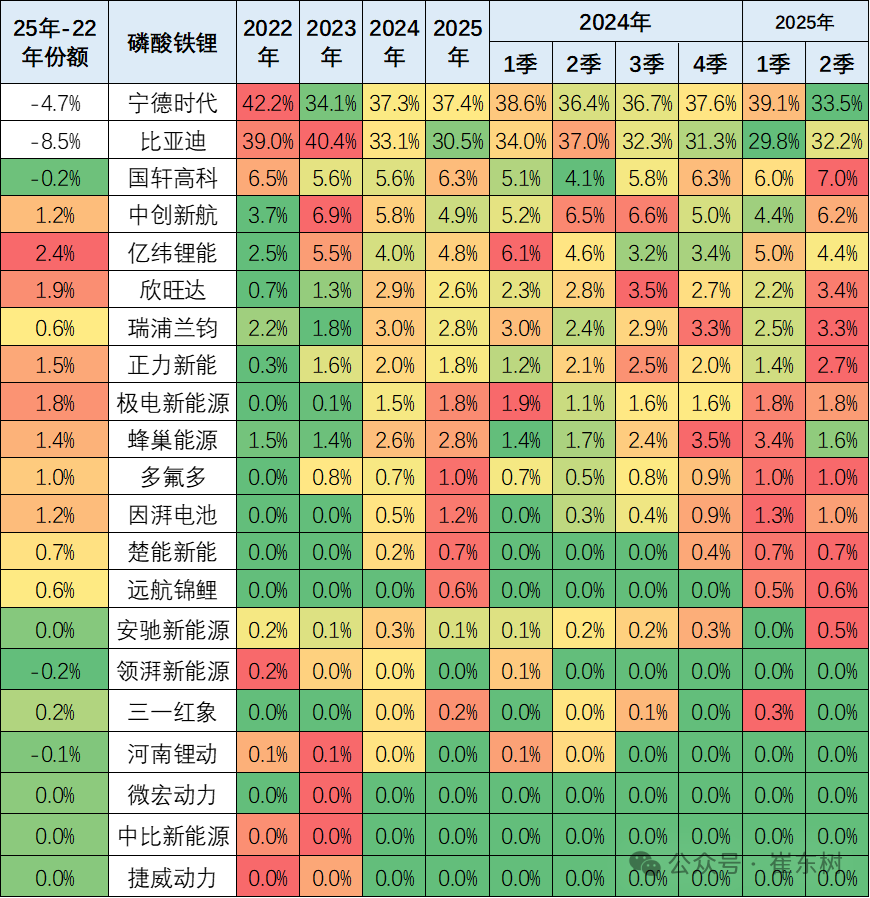

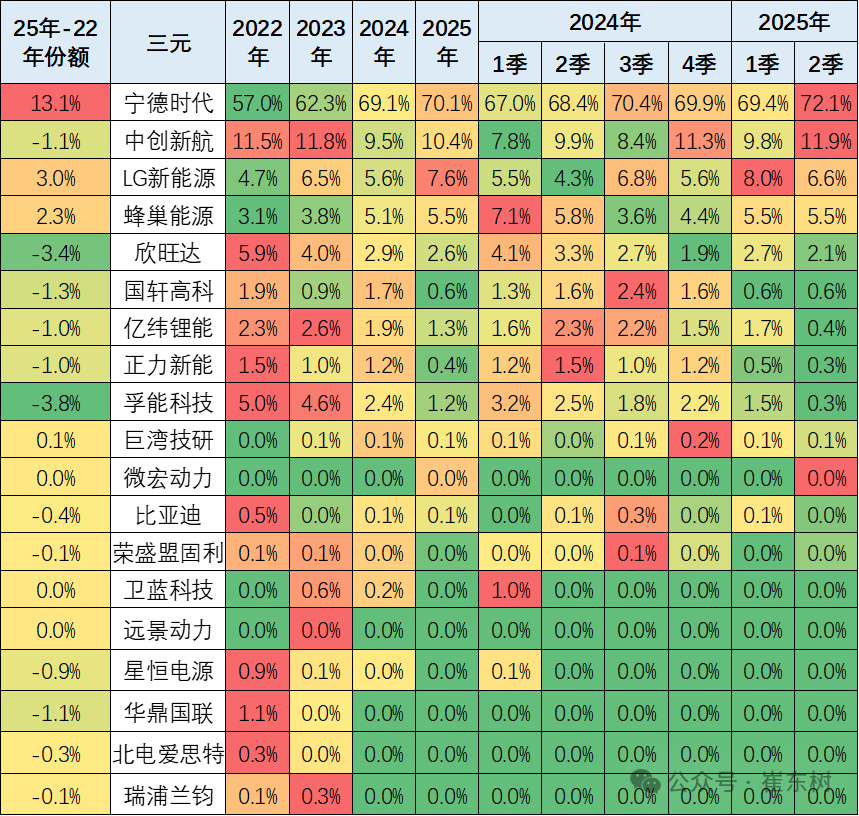

电池企业的竞争格局形成宁德时代和比亚迪两者相对较强的特征。宁德时代的磷酸铁锂电池的占比份额从2024年已经反超比亚迪。2025年2季度比亚迪开始发力恢复,但份额较同期仍下降4.8个百分点。亿纬锂能(维权)和中创新航表现较强。欣旺达、瑞浦兰钧、蜂巢能源、极电新能源的提升明显。由于比亚迪全面转型磷酸铁锂电池,因此宁德时代、LG、蜂巢等前三家的三元电池优势更加明显,近期巨湾技研、亿纬锂能表现较好。

1、动力电池的装车占比

6月,我国动力和其它电池合计产量为129.2GWh,环比增长4.6%,同比增长51.4%。1-6月,我国动力和其它电池累计产量为697.3GWh,累计同比增长60.4%。

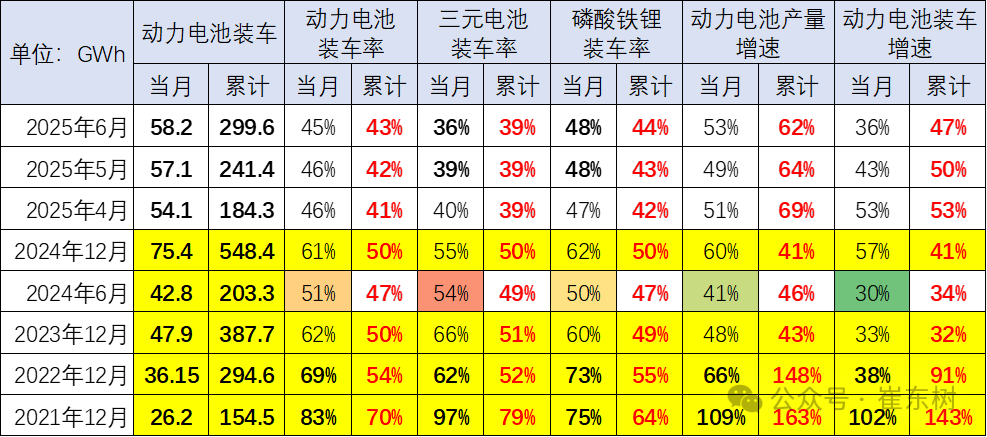

目前动力电池的产量中装车的比例在不断地降低,2021年动力电池装车的生产电池装机率达到70%;2022年是54%;2023年是50%;2024年动力电池的产量中装车的比例上升到50%,其中三元电池装车率50%,磷酸铁锂装车率50%;2025年动力电池的产量中装车的比例下降到43%,其中三元电池装车率39%,磷酸铁锂装车率44%。

随着储能等产业的发展,尤其是俄乌危机带来的世界能源危机,储能等产业的电池需求增长很快,导致装车的电池占比下降较明显,但年初的市场回落带来占比的下降。动力电池和储能电池都是生产过剩和库存相对表现压力较大的。2021年和2022年动力电池的增速低于整车增速,2023年和2024年的动力电池装车偏低,电池产量持平于装车增速。2025年的电池生产较多,装车起步较低,6月装车率保持近期高位。

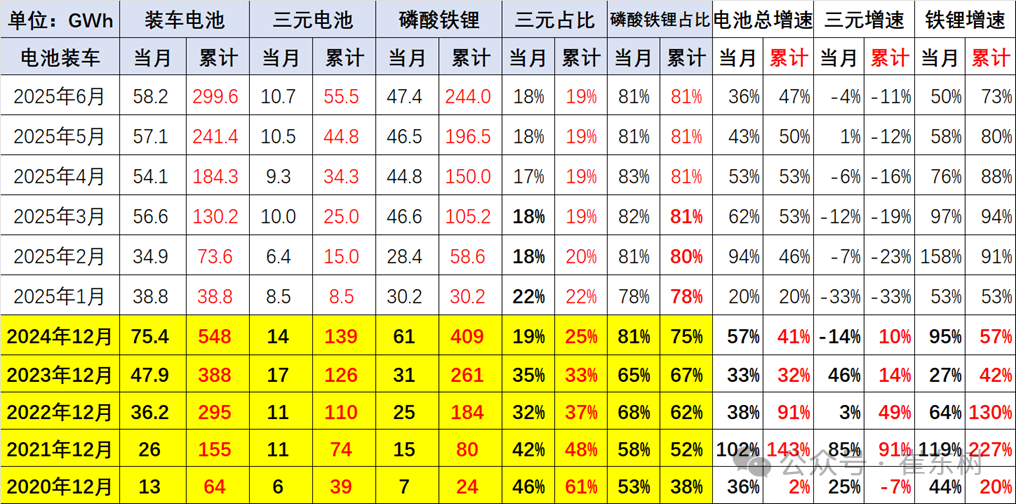

2、内销车型合格证电池装车的三元占比持续降低

动力电池装车的需求增长是波动的。2019年需求增长10%;2020年内销车型动力电池装车64GWh,需求增长2%;2021年动力电池装车155GWh,需求增长143%;2022年装车295GWh,需求增长91%;2023年装车388GWh,需求增长32%;2024年锂电池装车548GWh,同比增长41%。

6月,我国动力电池装车量58.2GWh,环比增长1.9%,同比增长35.9%。其中三元电池装车量10.7GWh,占总装车量18.4%,环比增长2.0%,同比降低4%;磷酸铁锂电池装车量47.4GWh,占总装车量81%,环比增长1.9%,同比增长49.7%。

1-6月,我国动力电池累计装车量299.6GWh, 累计同比增长47.3%。其中三元电池累计装车量55.5GWh,占总装车量18.5%,累计同比下降10.8%;磷酸铁锂电池累计装车量244.0GWh,占总装车量81.4%,累计同比增长73.0%。

3、汽车电池需求增长持续较强

乘用车电池需求增长持续较强,2025年的纯电动乘用车的电池需求增长40.6%,而插混乘用车的电池需求增长21.4%,持续较强增长。纯电动货车的电池需求也是大幅增长,达到157%。

2025年6月的电池装车增长达到36%,其中商用车增长较强,尤其是6月的纯电动货车猛涨136%,而纯电动客车增长112%。

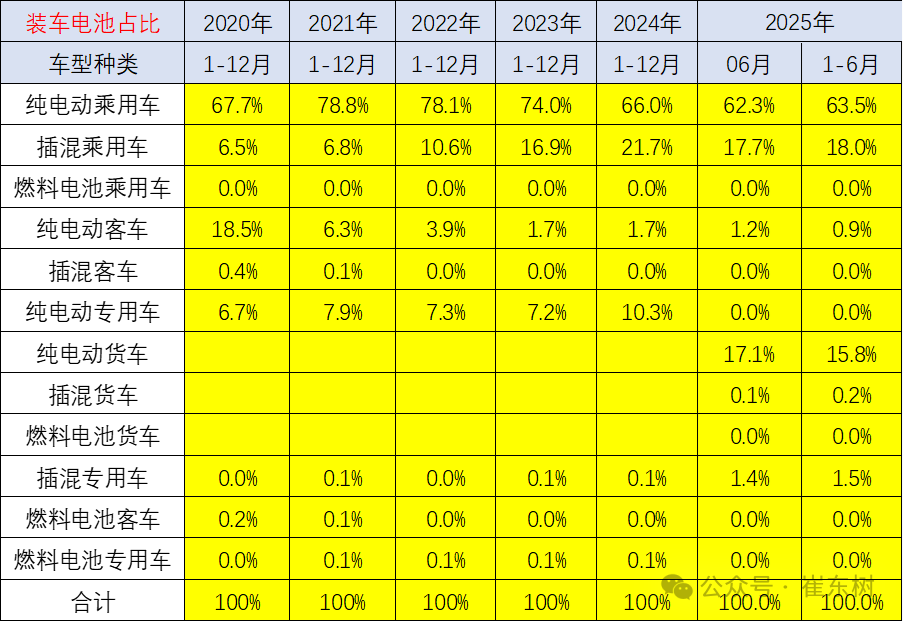

从电池装车占比看,近几年动力电池的需求结构在快速变化之中。2020年还是乘用车纯电动第一,纯电动客车第二,纯电动专用车第三的格局,而插电混动乘用车只是第四位的状态。而到了今年看,纯电动乘用车仍然保持第一位,而插电混动乘用车上升到第二位,纯电动货车上升到第三位,插混专用车上升到第四位,而纯电动客车下降到第五位的水平。

近几年,纯电动客车市场剧烈的下降,而纯电动专用车用电池量保持上升较快。目前来看,纯电动客车从2020年的18.5%下降到2025年累计的0.9%的水平,下降了17.6个百分点。插电混动乘用车的电池用量增长相对比较迅猛,目前已经从2021年6.8%上升到2025年的18.0%的水平,增加11%,而纯电动乘用车下降到63.5%,插混与纯电动保持乘用车占比80%左右的绝对核心的电池需求特征。

4、汽车合格证产量

根据合格证电池量测算, 2024年新能源车国内市场的装车1168万台、同比增42%较强,其中纯电动乘用车635万台、同比增21%;插混乘用车471万台、同比增85%;纯电动专用车54万台、同比增45%,这样的产量数据还是较好的。

2025年6月的新能源汽车合格证产品产量是111万台、同比增21%。2025年1-6月新能源车国内合格证589万台、同比增36%较强,其中纯电动乘用356万台、同比增50%;插混乘用车203万台、同比增18%;纯电动专用车和货车28万台,这样的产量数据还是较好的。

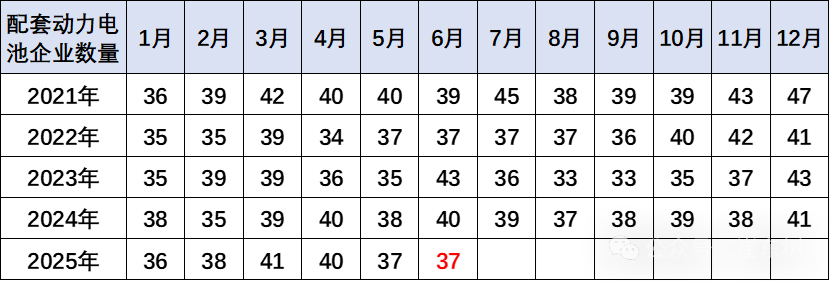

5、配套电池企业远未充分竞争

过去几年,电池市场的竞争格局并没有发生明显的变化,2025年6月配套电池企业是达到37家的中低位。由于动力电池市场的技术进步相对比较缓慢,而规模增长特征相对明显,因此,电池企业获得了较强的生产和装车数量增长的特征。

原有的电池的格局没有明显变化,看谁投资多,然后谁就能获得较大的市场份额,因此形成主力电池企业扩张表现持续较强的特征;而中小型电池企业也有靠技术或其它方面突破获得一定增长的机会。因此,电池格局在高速增长中应该说总体相对稳定。

但是未来电池产业变化的机会相对较大,未来整车企业造电池或整车联合相关的企业共同造电池的趋势日益的明显,电池企业逐步会形成整车的核心配套的产品。

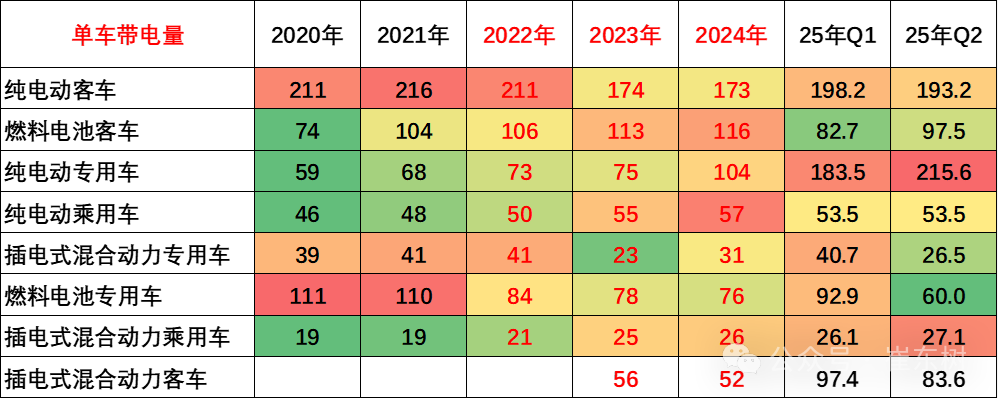

6、各类车型配套电池带电量分化

目前电动汽车市场高端化的需求十分强烈,而是类似于“老头乐”升级为小微型汽车、家庭中低端代步的需求大,尤其是受疫情影响对经济型电动车的需求较高,但2024年2季度的短续航电动车不给免税政策,导致高端化明显。2024年下半年,随着以旧换新等政策推动,小车市场回暖,2025年初以来的微型电动车火爆,带动装机电池下降。

就供应链问题来看,未来整车企业将日益强大,对电池企业、对上游产业链的控制能力会进一步加强,同时对下游的品牌营销能力的掌控也在进一步加强。在新能源的体系下,“整车为王”的特征将进一步持续体现。

7、高能量密度的电池需要下降

纯电动车目前主力电池能量密度区间在125到160之间。尤其2025年2季度表现比较突出的是125到140的电池占比达到61%,同比上升13个百分点。

2025年2季度的电池能量密度160以上的车型占比6%,相对于2024年的13%出现了明显的下降,这主要还是磷酸铁锂电池对三元替代带来的能量密度下降。而125以下的能量密度的产品2025年下降到了1%的比例。

8、电池企业格局

电池企业的竞争格局形成宁德时代和比亚迪两者相对较强的特征。宁德时代的2025年2季度占比下降到40%,比亚迪的占比从2020年的15%上升到2025年2季度的26.7%;其它电池企业的占比也出现了明显分化的态势。电池企业形成了头部企业聚集效应放缓的特征,从2022年的头两家企业72%的比例,到2025年仍保持67%的比例,其它企业的空间有超30%左右的空间。

磷酸铁锂电池的产品差异优势明显。比亚迪相对优秀,但今年年初处于调整期。宁德时代的磷酸铁锂电池的占比份额从2024年已经反超比亚迪。2025年2季度比亚迪开始发力恢复,份额较同期下降4.8个百分点。亿纬锂能和中创新航表现较强。欣旺达、瑞浦兰钧、蜂巢能源、极电新能源的提升明显。

由于比亚迪全面转型磷酸铁锂电池,因此宁德时代、LG、蜂巢等前三家的三元电池优势更加明显,近期巨湾技研、亿纬锂能表现较好。LG新能源因为特斯拉内销比例加大而统计改善。

附:近日信息合集 ]article_adlist-->*2025年6月乘用车细分市场车型走势*全国乘用车市场价格段分析-6月

*2025年6月汽车细分市场走势和厂家竞争表现分析

*车市扫描-2025年25期(7月1日-7月6日)

*2025年6月份全国乘用车市场运行特征分析

*【月度分析】2025年6月份全国乘用车市场分析

*中国插混必将走向世界

*2025年6月乘用车市场降价分析

*乘用车新车的分级测算探讨—6月

*2025年1-5月二手车791万台增0.6%,交易额5164亿元降2.1%,新能源渗透率9.9%

*相较“电动化上半场智能化下半场”—我认为是“智能化赋能电动化”

*车市扫描-2025年24期(6月23日-6月30日)

*【新能源】2025年6月新能源乘用车厂商批发销量快讯

*【乘联分会论坛】2025年5月乘用车区域市场流向分析

*【乘联分会论坛】2025年5月皮卡市场分析

*2025年1-5月中国占世界新能源车份额68%、自主海外新能源份额13%

*2025年5月中国占世界汽车份额35%

*上半年新能源车新品技术线路跟踪

*2025年1-5月汽车行业利润率4.3%、汽车行业收入达4.1万亿增7%、成本增8%、利润降11.9%

*2025年5月俄罗斯车市分析-自主车企份额56%

*车市扫描-2025年23期(6月16日-6月22日)

*2025年1-5月中国汽车进口18万辆降33%

*2025年1-5月中国汽车出口市场分析

*中国汽车引领中国出口高质量增长

*2025年预测-乘用车零售增5%、出口增10%、新能源批发增29%,汽车增7%

*全国充电桩市场分析-2025年5月

*全国乘用车市场2025年5月末库存345万辆、库存54天

*车市扫描-2025年22期(6月9日-6月15日)

*全国商用车国内保险特征—2025年5月

*2025年1-5月汽车生产增11%,新能源汽车564万渗透率44%,汽车消费额持平

*电动重卡暴增与电动大客低迷的市场化因素分析

*2025年中国汽车出口海外部分数据跟踪-4月

*关于农村私车普及的反对观点的辩解

*2025 年上海车展的两少一多特色

*中国农民工分析-建议鼓励农民工购车改善生活

*2024年的燃油与新能源双积分超预期良好

*智能电动车任重道远

*2024年车企年报跟踪分析

*美国关税战下的中国汽车没影响-鼓励小微型电动车和燃油车插混化

*中国汽车出口区域独特-燃油车发展潜力较大

*2025年预测-乘用车零售增3%、出口增10%、新能源批发增32%,汽车增5%

*全国新能源乘用车2025年2月零售69万辆零售渗透率50%

*从摩托车强大看中国汽车出口的潜力分析

*健全新能源车电池回收价格意义重大

*从雷克萨斯的国产与本田日产合并受阻-看中国产业链的优势

]article_adlist-->*建议减少对燃油车的歧视性政策-实现油电同强*2024年12月新能源车区域市场分析

*公安部2024年上牌和驾驶员数据分析

]article_adlist-->*2024年汽车出口641万台增23%、进口70万台降12% ]article_adlist-->*2024年1-12月全国汽车市场召回状态跟踪*2025年全国车市预计零售增2%-年初政策过渡期买车好

*我不看好日产和本田的合并-需要加大中国本土化研发和产品创新

*中央经济工作会议促进汽车消费可持续增长

*汽车保有上牌报废出口组合分析

]article_adlist-->*稳增长仅靠以旧换新是不够的——要车购税优惠促进首购群体购车*车市相对楼市的发展潜力巨大,需要更多政策支持

*欧盟车市跟踪 -坚决反对欧盟的电动车反补贴政策

*氢燃料电池车走势分析

*2024年中国汽车经销商急需政策支持

*新能源电池产业链的利润从上下游向中游电池集中

*汽车整车上市公司上半年业绩表现分析

*世界汽车生产分析-中国汽车走向世界

*各国行业差异和车企利润分析-钱到哪里去了?整车企业一定要造电池

*报废更新补贴升级推动车市换购消费强增长

*世界企业500强的中国汽车公司总体较好

*汽车报废更新补贴扩容翻倍是重大利好

*汽车以旧换新补贴实施细则发布是重大利好

*报废更新和以旧换新推动汽车消费高质量发展

*新能源海外上市公司的年报指标对比跟踪

*全国住宅楼市与车市走势对比分析

]article_adlist--> 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

启恒配资-网上配资炒股-山东股票配资公司-配资资金提示:文章来自网络,不代表本站观点。